Rückkehr zum Goldstandard

Die Frage, ob in Zukunft das Geld wieder goldgedeckt sein wird, führt uns zunächst in die Vergangenheit – zu den historischen Grundlagen des Geld- und Währungssystems in der Nachkriegszeit. In einer Zeit, in der das Geld aus dem Vertrauen in Papier, Metall oder Bits und Bytes im digitalen Universum besteht, und vor allem während die Inflation weltweit um sich schlägt, sehnen sich die Menschen nach Stabilität. Und diese wird mit Gold verbunden. Das Edelmetall rostet oder korrodiert nicht, es ist chemisch stabil und verändert sich im Laufe der Zeit nicht – es verkörpert die Beständigkeit schlechthin. Seine schwierige Gewinnung sowie relative Knappheit und Seltenheit erhöhen seinen Wert umso mehr.

Rückkehr zum Goldstandard nach dem Nixon-Schock

Der Goldstandard geht auf das 18. Jahrhundert zurück. In der jüngeren Geschichte spielte er eine wichtige Rolle. In Bretton-Woods, einem Ort im Nordosten der Vereinigten Staaten, trafen sich Spitzenvertreter aus 44 Ländern im Jahr 1944, als abzusehen war, dass der Zweite Weltkrieg bald enden würde. Dort wollte sie eine neue Weltfinanzordnung schaffen, die später den Namen des Ortes beinhalten sollte – das Bretton-Woods-Abkommen. Im Zentrum standen die USA, deren Währung durch einen Goldbestand gedeckt war.

In der Festung Fort Knox lagerten damals 18.000 Tonnen Gold, was mehr als die Hälfte der globalen Bestände ausmachte. Der US-Dollar wurde an diese Goldreserven gebunden. Die anderen Währungen wiederum wurden mit einem festen Wechselkurs an den Dollar gebunden. Die Vereinigten Staaten garantierten den ausländischen Notenbanken, eine Unze Gold zum Kurs von 35 US-Dollar einzulösen.

Als auch andere Länder deutlich produktiver wurden, wie etwa Deutschland während der 60er, nahm die Wirtschaftsleistung der USA in Relation dazu ab. Die amerikanische Wirtschaft steckte gegen Ende der Dekade in einer Stagflation, der Dollar in der Krise. Die Geldmenge an Dollar war wie bei einem klassischen Goldstandard nicht durch die Menge der Goldvorräte gedeckt. Die Welt wurde daher mit dem US-Dollar überflutet und die Botschaft, dass der Dollar so gut und sicher wie Gold sei, wurde angezweifelt. Das Vertrauen schwand.

Die Goldreserven der USA waren innerhalb des Jahrzehnts um die Hälfte geschrumpft. In Fort Knox befanden sich Goldbarren, die 10 Milliarden Dollar Wert waren. Die Forderungen der ausländischen Zentralbanken lagen jedoch beim Dreifachen. Im August 1971 kündigte der damalige US-Präsident Richard Nixon die Verpflichtung auf, Dollar jederzeit gegen Gold einzulösen. Dieser Tag ging als “Nixon-Schock” in die Geschichte ein.

De Gaulle & the Gold

Der französische Präsident Charles de Gaulle war ein Verfechter des Goldstandards. Sein Finanzminister Giscard d’Estaing bezeichnete den Status der USA, der aufgrund der Golddeckung zur weltweiten Reservewährung avanciert war, missfällig als “außerordentliches Privileg”. De Gaulle begann 1965 Gold nach Frankreich zurückzuholen. Es wurde ein Kriegsschiff eingesetzt, mit dem 350 Tonnen an Goldbarren in die Grande-Nation verschifft wurden.

Als Nixon die Einlösbarkeit von Gold gegen Dollar “vorläufig” aufhob, waren die Europäer über diese sehr einseitige und plötzliche Entscheidung nicht amüsiert. Die Europäische Wirtschaftsgemeinschaft (EWG) verkündete 1973 in der New York Times, dass Europa einen Dollar-Standard nicht auf lange Sicht ins Auge fasse, da er weder gerecht noch dauerhaft sei. Hierin könnte ein Ursprung gesehen werden, dass Europa einen eigenen Goldstandard anstrebt.

Rückkehr zum Goldstandard – Europas Strategie

Um einen neuen “gerechten” Goldstandard zu erreichen, begannen die europäischen Zentralbanken in den 90ern ihre Goldreserven deren anderer Länder anzugleichen. Eine möglichst gleichmäßige Verteilung wurde angestrebt. 1993 hatte die Niederländische Zentralbank insgesamt 1.000 Tonnen verkauft. Vor dem Parlament erklärte sie, dass sie die Goldreserven damit stärker in Einklang mit anderen wichtigen Gold haltenden Staaten bringen wollten.

Masterplan Edelmetall

1999 verkündeten 14 westeuropäische Zentralbanken ein “konzentiertes Programm” von Goldverkäufen über einen Zeitraum von fünf Jahren. Es hieß “Central Bank Gold Agreement” (CBGA) – ein Goldabkommen der Zentralbanken. Das Ziel war es Höchstgrenzen für den Verkauf von Zentralbankgold zu setzen. Damit sollte der Goldmarkt vor Turbulenzen geschützt werden.

Im Rahmen der globalen Währungsreserven werde Gold ein wichtiges Element bleiben. Jährliche Verkäufe wurden auf 400 Tonnen, die Gesamtverkäufe für diesen Zeitraum auf 2.000 Tonnen begrenzt. Im Fünfjahresrhythmus folgten drei weitere, 2019 wurde es – mit teils leichten Anpassungen in der vorgegebenen Menge – beendet. Als Grund wurde der inzwischen fünffache Anstieg des Goldpreises seit dem Inkrafttreten genannt sowie die Entwicklung der Zentralbanken zu Nettokäufern.

In einem Interview gegen Ende letzten Jahres sagte der Chef der Niederländischen Zentralbank (DNB) Aerdt Houben, dass sie ihre Goldreserven im Verhältnis zum BIP an die anderer Länder in der Eurozone und außerhalb Europas angeglichen hätten. Wenn es zu einer Finanzkrise komme, werde der Goldpreis in die Höhe schießen und die offiziellen Goldreserven könnten zur Untermauerung eines neuen Goldstandards genutzt werden.

Der Grundgedanke des CBGA scheint in aller Stille weiter umgesetzt zu werden. Die EZB scheint sich für eine Rückkehr in diesem Jahrhundert zu positionieren: Sie könnte sich künftig als ein nicht zu vernachlässigender Part bei einem globalen Goldstandard herausstellen.

Chinas Rückkehr zum Goldstandard – Die heimliche Strategie

Die Notenbank der Niederlande ist schon seit Jahrzehnten dafür bekannt, ihren Goldhandel sehr diskret anzugehen. In einem Artikel der renommierten niederländischen Zeitung berichtete 1993, dass Experten davon ausgehen, dass die Niederlande 1992 bis zu 400 Tonnen Gold an China verkauft habe.

Nach dem Tod Maos im Jahr 1976 hat China eine Politik der Reformen und der Öffnung eingeleitet. Dazu gehörte mitunter, dass wieder Gold exploriert und privat Goldschmuck besessen werden durfte. Das Reich der Mitte hatte begonnen, den Goldbergbau massiv zu entwickeln. Chinas Strategie beinhaltete zudem, dass die staatlichen Goldreserven sukzessive aufgestockt werden. Dafür, dass das weitgehend verdeckt vorgenommen wurde und dass mehr Gold in den Beständen vorzufinden sind als offiziell zugegeben, gibt es viele Hinweise.

Eine Quelle ist der Goldexperte Jan Nieuwenhuijs. Er berichtet über einen Kontakt bei einer großen Beratungsfirma im Umfeld des Goldhandels im Jahr 2015. Die chinesische Zentralbank PBoC nutze Proxy-Unternehmen, um über den außerbörslichen Handel Goldkäufe zu tätigen. Ähnliches berichtet auch der ehemalige Pentagon-Berater und Gold-Fachmann Jim Rickards 2017, der sich auf ein Treffen mit drei Vorsitzenden großer chinesischer Banken bezieht.

2013 sagte der PBoC-Vizechef Yi Gang gegenüber Bloomberg, dass sie in der Lage seien, jedes Jahr 500 Tonnen bis 600 Tonnen zu kaufen. Dabei würden sie sehr darauf achten, die Preise stabil zu halten. Offiziell liegen Chinas Goldreserven bei 2.235 Tonnen. Nieuwenhuijs hat eigene Berechnungen vorgenommen und schätzt sie bei mehr als 5.000 Tonnen. Das Urgestein in der globalen Gold-Community, Alaisdar Macleod, der 1970 an der London Stock Exchange als Aktienbroker begann und später Investment-Manager wurde, geht von sogar von 20.000 Tonnen aus.

Lesen Sie mehr im verlinkten Artikel Größte Förderländer der Welt – China mit Spitzenplatz

Laut Rickards findet über die Shanghai Gold Exchange (SGE) ausschließlich privater Goldhandel zu Hundert Prozent statt, der des Staates hauptsächlich außerbörslich und über zwischengeschaltete Finanzinstitute; quasi Strohmänner. Dabei werde Nieuwenhuijs zufolge das im Inland geschürfte Gold zum großen Teil unter das Volk gebracht, ein Teil landet in den Lagern der eigenen Notenbank.

Nieuwenhuijs geht in seinen aktuellsten Berechnungen davon aus, dass die chinesischen Goldreserven höher als 5.300 Tonnen und die Bestände in den Privathaushalten bei ca. 25.000 Tonnen liegen.

Schaffen Sie sich auch Ihre eigenen privaten Goldreserven an.

Bereits vor mehr als zehn Jahren betonte der Präsident der Chinesischen Goldvereinigung gegenüber dem Zentralkomitee, dass der private Goldbesitz eine effektive Ergänzung zu den staatseigenen Reserven und für die nationale finanzielle Sicherheit sehr wichtig sei. Die Kommunistische Partei solle sich dafür einsetzen, das “Gold beim Volk zu lagern”.

Gegossene Silbermünzen sowie Silberbarren dienten trotzdem noch als Zahlungsmittel. Heutzutage sind Münzen mit Panda-Motiv typisch für chinesische Edelmetall-Münzen. Während im 19. Jahrhundert in Deutschland und Europa auf das Edelmetall Gold setzten, hatte China einen Silberstandard. Dieser wurde 1935 aufgehoben. Die wörtliche Übersetzung des Wortes “Bank” (“銀行”) bedeutet etwa “Silberhaus” oder “Silberamt”.

Im 21. Jahrhundert sollte bei einer Rückkehr zu von Edelmetall gedecktem Geld das Gold eine wichtigere Rolle in China annehmen als das traditionell genutzte Silber.

Goldgedeckte BRICS-Währung

Dass China Gold kauft, um die Vormachtstellung der Weltleitwährung US-Dollar zu schwächen, rückte 2009 in den internationalen Medienfokus. Die Wikileaks-Enthüllungen zeigten, dass China davon ausging, dass die USA und Europa den Goldpreis mit Absicht drücken. Das tun sie, um ihre jeweiligen Währungen US-Dollar und Euro als internationale Reservewährungen stark zu halten, und das hätten sie schon immer getan.

Entsprechend einer Doku des britischen Discovery-Channels hätten sie versucht, andere Länder davon zu überzeugen, Vermögensbestände ebenfalls von Dollar auf Gold zu verlagern. Unter diesen befand sich auch der BRICS-Bündnispartner Russland. Schon in den Krisenjahren nach 2008 hatten sich beide Länder zu starken Goldkäufern entwickelt.

Beim BRICS-Gipfel 2023 im südafrikanischen Johannesburg wurde in den Medien spekuliert, dass das Bündnis eine goldgedeckte Handelswährung verkünden könnte. Vor diesem Gipfel hatte Russland gegenüber Russia Today bestätigt, dass an einem solchen Währungssystem gearbeitet wird.

Russland wird seit dem Ukraine-Krieg vom Westen sanktioniert. Mehrere Hundert Milliarden Dollar russischer Vermögenswerte sind auf Auslandskonten eingefroren. Das Land ist mit Australien der zweitgrößte Goldproduzent der Welt und nutzt das Edelmetall, um die Sanktionen zu umgehen. Russische Unternehmen, die im Sudan produziert haben und sanktioniert waren, schufen heimlich Gold nach Russland. Jim Rickards sagt, dass Russlands Goldreserven nicht bei den offiziellen 2.333 Tonnen lägen, sondern bei 3.000 Tonnen.

BRICS plus & Co.

Ein weiteres Land, das sanktioniert wird und auf Gold zurückgreift, ist der Iran. Beispielsweise verkaufen sie Gas gegen Gold an Venezuela, den Libanon oder die Türkei. Der Staat wurde Anfang des Jahres zusammen mit Äthiopien, Ägypten und den Vereinigten Arabischen Emiraten in das sog. BRICS-Plus-Bündnis aufgenommen.

In Hinblick auf Rohstoffe sind hier jetzt vier der Top-10-Länder mit den größten Erdölreserven weltweit Mitglied. Von der Geo-, der Geld- und der Goldpolitik her wachsen die Länder immer weiter zusammen.

Golddeckung: Mit Nixon weg, mit Trump back?

Die USA sehen sich mit dem Angriff auf ihre Währung konfrontiert. Eine Möglichkeit, den BRICS-Staaten etwas entgegenzusetzen, bestünde darin, einen eigenen Goldstandard festzulegen. Ein bekannter Verfechter dessen ist Ex-Präsidentschaftskandidat Ron Paul. Er hatte auch mit seiner Forderung für Wirbel gesorgt, Fort Knox zu öffnen, um nachzuschauen, ob da auch wirklich das ganze Gold vor Ort ist – aber das steht auf einem anderen Blatt…

Sein Sohn, Senator Rand Paul, ist ebenfalls ein berühmter Anhänger des Goldstandards. Auch wenn er wie sein Senior nicht gleich die ganze FED abschaffen will, ist er doch mit der Thematik in den Medien relativ präsent. Unterstützung bekommt er durch die Kongressabgeordneten Ted Cruz, Alexander Mooney, Mike Lee und den pensionierten Senator Jim DeMint.

Schon während der Amtszeit kamen Gerüchte auf, dass Trump einen Goldstandard haben wolle. Er nominierte seine Favoritin Judy Shelton, die eine proaktive Befürworterin des Goldstandards ist als FED-Vorsitzende. Sie wurde aber im Senat geblockt und Jerome Powell ist es seitdem.

Im Vorfeld des US-Wahlkampfes taucht das Thema vermehrt auf. Und bei den zunehmenden globalen Krisen und steigenden Goldpreisen könnte die Idee an Popularität gewinnen. Ohnehin akzeptieren bereits 12 Bundesstaaten Gold – wie etwa den “American Eagle” – und Silber als gesetzliches Zahlungsmittel; also fast jeder vierte. Sollte es Trump zu einer zweiten Amtszeit schaffen, könnte er vielleicht wieder versuchen, die Geldpolitik des Landes in Richtung Rückkehr zur Goldwährung zu lenken. Powells Amtszeit endet am 15. Mai 2026.

Zig-mal Inflation vs. ZiG-Goldstandard

Ein frappierendes Beispiel für eine Hyperinflation in den letzten Jahren bietet Simbabwe. 2008 kam es in dem afrikanischen Land zu einer und danach wurden fünf neue Währungen eingeführt. 2022 führte der Zentralbankchef John Mangudya – von Haus aus Ökonom – eine Goldmünze à einer Feinunze ein, um die Inflation zu bekämpfen. Die Spekulationen, dass Simbabwe einen Goldstandard einführen wolle, bewahrheiteten sich dann im April dieses Jahres.

Münzen sammeln - was es zu beachten gibt!

Durch die Einführung der neuen Goldwährung namens “ZiG” (Zimbabwe Gold) ist ausgerechnet das Land das einzige mit einem Goldstandard auf der Welt, das für seine hohe Inflation berüchtigt war. Manche Ökonomen sind skeptisch, dass die Währung genug Vertrauen aufbauen kann. Denn sie ist nur mit 2,5 Tonnen gedeckt. Das arme afrikanische Land könnte der ganzen Welt als Vorbild in punkto Rückkehr zum Goldstandard dienen – vor allem, wenn sich künftig Erfolge einstellen sollten.

Goldstandard à la 21. Jahrhundert

Kurz vor Ende des Zweiten Weltkrieges wurde durch Bretton-Woods eine neue Ära im globalen Finanzsystem eingeleitet. Die Tendenzen zum Goldstandard im 21. Jahrhundert sind gegeben; für die Entwicklung eines neuen globalen Währungssystems und eine entsprechende Geldpolitik.

Ob es irgendwann eine Goldkonvertibilität – also die Eintauschbarkeit von Banknoten bzw. Geld in Gold – wie vor dem Nixon-Schock geben wird, bleibt abzuwarten. Als ein Fehler von Bretton-Woods gilt, dass der Dollar zwar durch Gold gedeckt war, aber die USA trotzdem die Geldmenge nach Belieben erhöhen konnte. Die Inflation und die damit verbundenen Probleme konnten damit ins Ausland verlagert werden. Auch dass die Wechselkurse an den US-Dollar gebunden waren, stellte eine der Schwierigkeiten dar.

Einen adäquaten Goldstandard im 21. Jahrhundert einzuführen, hält sicherlich eine Reihe zu überwindender Herausforderungen bereit. Nach einer Überwindung des Fiat-Geldsystems könnte eine neue Ära der Geldgeschichte eingeläutet werden.

Fazit

In der sehr angespannten weltpolitisch und ökonomisch kritischen Lage gibt es viele Gründe, in Gold zu investieren. Und wenn es in den nächsten Jahren vermehrt zu Umsetzungen eines Goldstandards in der globalen Geldpolitik kommen sollte, wäre es wohl nur stringent, dass der Kurs deutlich ansteigt.

Mehr zum Thema in unseren Videos

Auf unserem YouTube-Kanal Kettner Edelmetalle finden Sie viele spannende Video rund um die Themen Gold und Silber. Im folgenden Video geht Dominik Kettner auf die Strategie Chinas ein. Er erklärt, warum das Land offiziell weniger Goldreserven angibt als es vermutlich in Wirklichkeit hat.

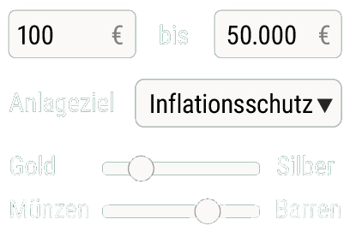

Erhalten Sie innerhalb weniger Minuten ein kostenloses und individuelles Edelmetall-Angebot passend zu Ihren finanziellen Zielen.

Jetzt Angebot anfordern

Jetzt Angebot anfordernÄhnliche Artikel

Goldstandard in Europa: Rückt er näher?

BRICS-Goldstandard und die Entthronung des US-Dollars

Wie hoch sind Chinas echte Goldreserven? - Eine Analyse

Goldpreisprognose 2026 – Analyse und Ausblick

Goldreserven der Zentralbanken 2023: Zahlen, Daten und Fakten

Goldkäufe der Zentralbanken 2023

Nixon Schock - Geldpolitische Änderungen der USA mit Auswirkungen bis heute

De-Dollarisierung und Gold - steht das Ende des US-Dollars bevor?

Geheime Goldkäufe der Zentralbanken: China & Russland

Türkei in die BRICS? Balanceakt zwischen Ost und West

Das Bretton Woods-System: Wie der US-Dollar zur Weltleitwährung wurde

Das Fort Knox Gold: Wie viel Gold lagert wirklich im Goldlager?

Geschichte des Fiatgeldes und seine Schwächen

Silbervorräte - Das weltweite Silber-Vorkommen

BRICS-Gipfel 2024: Die Neuausrichtung der Weltwirtschaft, BRICS-Pay, Gold & Silber

Wo ist das Gold von Deutschland? Lagerstätten und Bestände

Das Triffin Dilemma: Der Konstruktionsfehler rund um Bretton-Woods

Aus Angst vor Trump: Schluss mit Lagerung der Goldreserven im Ausland?

Goldpreis im Wandel der Jahrhunderte: Die historische Entwicklung

China: Nach der Immobilienkrise jetzt die Bankenkrise?

Goldstandard Simbabwes ist das ZiG-Währungsexperiment

Fiat-Währung vs. goldgedeckte Währung

Agenda 47: Das Aktionsprogramm von Präsident Trump