Das Triffin Dilemma: Der Konstruktionsfehler rund um Bretton-Woods

Der amerikanische Dollar gilt noch heute als Leitwährung rund um den Globus. Dass dies für die USA nicht nur positiv ist, verdeutlicht unter anderem das sogenannte Triffin Dilemma. Der US-amerikanische Ökonom Robert Triffin zeigte auf, welchen Konstruktionsfehler das bis in die 60er-Jahre vorherrschende Währungssystem auf Grundlage des Bretton Woods-Abkommen hatte. Die Problematik basiert beim System auf der Tatsache, dass es sich schon zur damaligen Zeit beim Dollar um eine sogenannte Reservewährung für andere Volkswirtschaften handelte. In diesem Beitrag gehen wir näher auf diese Problematik ein.

Was ist das Triffin Dilemma?

Das Triffin Dilemma ist ein Zielkonflikt, bei dem die USA als Emittent der Weltleitwährung Dollar zwischen der Begrenzung ihres Defizits und der Bereitstellung ausreichender globaler Liquidität wählen muss. Dies führte zu wachsenden Defiziten und einem Vertrauensverlust in den Dollar.

Im Detail:

Grundlage für das Triffin Dilemma war zur damaligen Zeit, dass der amerikanische Dollar vom System her weltweit als Leitwährung und gleichzeitig als Reservewährung fungierte. Zudem gab es aufgrund des Abkommens von Bretton Woods eine Bindung an Gold. Dadurch sollte nach den gewünschten Implikationen unter anderem das Währungssystem möglichst vieler Volkswirtschaften stabilisiert werden, sodass die meisten Staaten davon profitierten. Das eigentliche Dilemma sah Triffin darin, dass die folgenden zwei Interessen der USA als Zielkonflikt aufeinanderprallten:

- Die Beschränkung des Zahlungsbilanzdefizits

- Die Bereitstellung ausreichender Liquidität zum Decken der Nachfrage nach Währungsreserven

Aufgrund des zunehmenden globalen Handels aller beteiligten Volkswirtschaften seit Bretton Woods wurde mehr Liquidität benötigt, sodass eine erhöhte Menge an Dollar in den Markt gespült wurde. Das führte jedoch zu einem größeren Zahlungsbilanzdefizit in den Vereinigten Staaten. In der Folge konnte die Nachfrage nach Gold nicht mehr bedient werden, sodass eine wachsende Menge der amerikanischen Währung nicht mehr durch Gold gedeckt war. Dies bezeichnete Triffin letztendlich als Konstruktionsfehler von Bretton Woods, der zudem einen Vertrauensverlust gegenüber der amerikanischen Währung zur Folge hatte. Die zentralen Thesen von Triffin, die sich beim Triffin Dilemma zeigen, waren:

- Der US-Dollar könne seine Funktion als weltweite Reservewährung nicht mehr ausüben, ohne dass die Zahlungsbilanzdefizite der USA weiter wachsen würden.

- Das Land, welches eine Reservewährung emittiere, müsse zwischen eigenen Interessen und der Verantwortung für andere Staaten mit ihrem Währungssystem abwägen.

- Bei einer gefragte Reservewährung steige der Kurs, sodass es eine Beeinträchtigung bei Exporten und ein Handelsdefizit gebe.

Wer war Robert Triffin?

Das Triffin Dilemma wird häufig auch als Triffin Paradoxon bezeichnet, benannt nach dem US-amerikanischen Ökonom Robert Triffin. Er wurde im Jahre 1911 im belgischen Flobecq geboren und starb im Februar 1993 in Ostende. Bekannt wurde der Ökonom vor allem dadurch, dass er 1959 auf einen Konstruktionsfehler hinwies, der mit dem Bretton Woods System in Verbindung steht. Dieser Fehler wurde fortan als Triffin Dilemma bezeichnet.

Wie entstand das Triffin Dilemma?

Das Triffin Dilemma entstand durch die Spannungen zwischen inländischen und internationalen Anforderungen anderer Staaten und Volkswirtschaften – auch begründet durch Bretton Woods – an die Währung der USA. Man sprach zur damaligen Zeit von einer sogenannten Dollar-Lücke. Ursache war insbesondere der nach dem Ende des Zweiten Weltkrieges umgesetzte Marshallplan. Es handelte sich um ein Förderprogramm der Vereinigten Staaten, welches massive Investitionen und Hilfen für Europa beinhaltete. Der Plan funktionierte auf dem europäischen Kontinent hervorragend, was zu einer erhöhten Nachfrage des Dollars führte.

Eine Folge war ein globales Währungssystem, welches allerdings immer abhängiger in seiner Stabilität und Liquidität vom amerikanischen Dollar wurde. Durch das System und die damit zusammenhängende Kopplung zwischen Dollar und Gold aufgrund von Bretton Woods kam es dann zu einem Ungleichgewicht zwischen dem Angebot der amerikanischen Währung und den vorhandenen Goldreserven. Es gab nicht mehr genug Gold, um die Menge an im Umlauf befindlichen Dollar zu decken. Das war jedoch unter anderem durch Bretton Woods vorgegeben. Daraus wiederum entwickelte sich später der sogenannte Nixon Schock, der zur Aufhebung und damit zum Niedergang des Goldstandards führte.

Mehr zum Nixon-Schock lesen Sie im verlinkten Beitrag.

Die langfristigen Auswirkungen des Triffin Dilemmas auf die USA

Das Triffin Dilemma wirkt sich bis heute auf die USA und somit indirekt auf andere Staaten aus. Bekannt sind die Auswirkungen mittlerweile unter dem Schlagwort die De-Dollarisierung. Die USA exportieren im Rahmen der Exportwirtschaft eine enorme Menge an US-Dollar, beispielsweise in den folgenden Formen:

- Zahlungsmittel für Waren

- Zahlungsmittel für Dienstleistungen

- Investitionen

- Finanzinstrumente

Dadurch steigen die Leistungsbilanzdefizite weiter an, während vor allem in den Volkswirtschaften anderer Staaten mit Überschüssen in der Exportwirtschaft, Dollar angehäuft wurden. Zwar ist der amerikanische Dollar noch heute die weltweite Leitwährung. Er hat jedoch in den letzten Jahren deutlich an Vertrauen verloren. Das bezieht sich insbesondere auf den Status der Reservewährung. Man spricht deshalb von einer De-Dollarisierung, sodass zeitweise bereits diskutiert wird, ob es eine andere Weltleitwährung geben müsse.

Das wiederum hätte in Verbindung mit der bereits eingetretenen De-Dollarisierung für die USA unter anderem die Folge, dass beispielsweise amerikanische Staatsanleihen weniger nachgefragt werden. Die USA hätte das Problem, die eigene Staatsverschuldung eventuell nicht mehr ausreichend bewältigen zu können.

Die Bedeutung, Hintergründe und Auswirkungen der De-Dollarisierung lesen Sie im verlinkten Beitrag.

Sichern Sie sich ab – unser Ratgeber hilft Ihnen

Der US-Dollar ist zwar aktuell die Weltleitwährung, aber es ist und bleibt eine Papiergeld-Währung, welche unbegrenzt gedruckt und inflationiert werden kann. Deshalb steht auch fest, dass der US-Dollar – genau wie der Euro – früher oder später kollabieren wird. Unser kostenloser Ratgeber zeigt Ihnen, wie Sie sich dagegen absichern können.

Einsteiger-Ratgeber zum Investieren in Edelmetalle

Gibt es eine Lösung?

Es gibt und gab in der Vergangenheit mehrere Theorien und Ansätze, wie das bekannte Triffin Dilemma mit dem „Problem“ der Vereinbarungen laut Bretton Woods eventuell zu lösen sei. Die bekanntesten Vorschläge, die zum Teil von Robert Triffin selbst kamen, sind:

- Neue Reserveeinheiten schaffen

- Erhöhung der Zinssätze

- Neu organisierten Goldstandard ins Leben rufen

Die Schaffung neuer Reserveeinheiten als eine Art Währungsreform ist ein Lösungsvorschlag, der noch von Triffin selbst stammte. Seine Idee war, dass die neuen Reserveeinheiten nicht in einer Abhängigkeit von Gold oder einer Reservewährung wie dem US-Dollar stehen sollten. Das hätte zur Folge gehabt, dass der Emittent der Reservewährung die Möglichkeit hätte, seine Zahlungsbilanzdefizite zu verringern. Ein bekanntes Beispiel für derartige Reserveeinheiten sind die sogenannten Sonderziehungsrechte, kurz SZR, die seit 1969 seitens des Internationalen Währungsfonds existieren.

Ein zweiter Lösungsansatz ist keine Währungsreform, sondern das Erhöhen der Zinssätze. In der Theorie soll dadurch eine Verringerung der Kreditnachfrage für den Dollar stattfinden, was wiederum zur Reduzierung des Leistungsbilanzdefizits beitragen würde. In der Praxis funktioniert dieser Mechanismus jedoch normalerweise nicht, da erhöhte Zinssätze meistens zu einem geringeren Wachstum in den USA und anderen Staaten führen.

Ein weiterer Lösungsvorschlag ist schließlich das erneute Schaffen eines allerdings modernisierten Goldstandards, der abweichend vom damaligen Bretton Woods funktionieren müsste. Vorgeschlagen wurde diese Lösung unter anderem vom französischen Ökonom Jacques Rueff. Die Lösungsidee beinhaltete, dass die internationalen Währungen in Gold konvertierbar sein müssen, während zugleich Vermögen der Zentralbanken im Ausland auf das Edelmetall begrenzt werden. Zudem müsse eine zu große Menge an Dollar dazu führen, dass sich der Preis der Währung für das Gold erhöht. Dies hätte wiederum eine Abwertung des amerikanischen Dollars zur Folge.

Dass diese These sich als richtig erweist, sehen wir beipielsweise am Goldpreis. Der Goldpreis steigt seit Jahrzehnten, was im Umkehrschluss bedeutet, dass das Gold nicht teurer wurde, sondern der US-Dollar schlicht kontinuierlich an Wert verlor – wie alle anderen Währungen dieser Welt.

Um sich vor diesem Kaufkraftverlust und anderen Krisen effektiv abzusichern, nutzen die Menschen seit Jahrtausenden Gold:

Führt das Triffin Dilemma zu einer neuen Währungsreform?

Am Beispiel des Triffin Dilemmas wird deutlich, dass es beim Emittenten einer Reservewährung wie den USA stets den Konflikt zwischen dem Anstieg des Zahlungsbilanzdefizits und der Verpflichtung gibt, durch den Dollar für eine globale Liquidität zu sorgen. Das Paradoxon hat in der Vergangenheit bereits dazu geführt, über eine Währungsreform und Neuerungen im weltweiten Währungssystem nachzudenken. Im besten Fall wird die Abhängigkeit vom Dollar mit den damit verbundenen Risiken für die internationalen Währungssysteme weiter reduziert, was bereits mit dem Begriff der De-Dollarisierung veranschaulicht wird. Ein diskutierter Vorschlag ist noch immer die erneute Schaffung eines Goldstandards, allerdings nicht unbedingt in der früheren Form nach Bretton Woods, die immer mehr Experten als nicht unwahrscheinlich betrachten.

Mehr zum Abstieg des US-Dollars sehen Sie in unseren Videos

Auf dem YouTube-Kanal von Kettner Edelmetalle finden Sie weitere spannende Videos zu Gold und Silber sowie zu Themen rund um Weltwirtschaft und Geopolitik. Im folgenden Video erklärt Dominik Kettner, wie China plant, die den USA die Vormachtstellung des US-Dollars als Weltleitwährung endgültig zu nehmen:

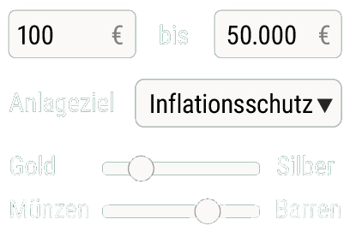

Erhalten Sie innerhalb weniger Minuten ein kostenloses und individuelles Edelmetall-Angebot passend zu Ihren finanziellen Zielen.

Jetzt Angebot anfordern

Jetzt Angebot anfordernÄhnliche Artikel

Das Bretton Woods-System: Wie der US-Dollar zur Weltleitwährung wurde

Nixon Schock - Geldpolitische Änderungen der USA mit Auswirkungen bis heute

Marshallplan: Helfende Hand oder handfeste Machtinteressen?

Goldstandard in Europa: Rückt er näher?

Rückkehr zum Goldstandard

BRICS-Goldstandard und die Entthronung des US-Dollars

Globale Zinspolitik - Die Auswirkungen der Entscheidungen von EZB, FED und BOJ auf Gold, US-Dollar und Euro

Goldkäufe der Zentralbanken 2023

Bankenkrise 2023: Droht auch in diesem Jahr ein Zusammenbruch?

Geheime Goldkäufe der Zentralbanken: China & Russland

Die FED - ist die Zentralbank der USA privat?

Die Staatsschulden der USA nehmen überhand

Fiat-Währung vs. goldgedeckte Währung

Goldpreisprognose 2026 – Analyse und Ausblick

Goldpreis im Wandel der Jahrhunderte: Die historische Entwicklung

Wo ist das Gold von Deutschland? Lagerstätten und Bestände

Wie hoch sind Chinas echte Goldreserven? - Eine Analyse

Gold vs. Inflation - Lehren aus 12.000 Jahren Geldgeschichte

Die Finanzkrise 2008: Ein Wendepunkt in der globalen Wirtschaftsgeschichte

BRICS-Gipfel 2024: Die Neuausrichtung der Weltwirtschaft, BRICS-Pay, Gold & Silber

Das Fort Knox Gold: Wie viel Gold lagert wirklich im Goldlager?

Agenda 47: Das Aktionsprogramm von Präsident Trump