Die historische Entwicklung des Gold- und Silberpreises

Seit Jahrtausenden üben Gold und Silber eine besondere Faszination auf die Menschen aus. Die beiden Edelmetalle waren die erste Form von Geld, wurden als wertvolle Rohstoffe zur Produktion von Schmuck und Münzen verwendet und dienten als Wertaufbewahrungsmittel in Zeiten wirtschaftlicher Unsicherheit und Inflation. Dennoch schwankte der Preis von Gold und Silber im Laufe der Geschichte stark und wird bis heute von vielen verschiedenen Faktoren beeinflusst.

In diesem Artikel werden wir einen Blick auf die historische Entwicklung des Gold- und Silberpreises werfen und die wichtigsten Einflussfaktoren auf diese Rohstoffe untersuchen.

Gold- und Silbermünzen – Die erste Form des Geldes kannte keinen Preis

Der Tauschhandel ist die älteste Form des Handels und war das Mittel der Wahl, bevor die Menschen das Konzept von Geld entwickelten. Gold und Silber wurden aufgrund ihrer physischen Eigenschaften global gesehen bereits sehr früh als erste Form des Geldes verwendet und erleichterten den Handel erheblich. Erste Spuren lassen sich dabei bis ins 4. Jahrtausend vor Christus ins alte Ägypten zurückverfolgen. Die ersten Gold- und Silbermünzen mit einheitlicher Größe, Wert und Prägestempeln hingegen wurden erst später, ungefähr im 7. Jahrhundert vor Christus, in Lydien unter König Krösus gefertigt und als offizielles Zahlungsmittel verwendet.

Zu diesem Zeitpunkt kannten weder Gold noch Silber einen Preis. Vielmehr war es so, dass die Preise für sämtliche Waren in Gold und Silber bemessen wurden. Allerdings begannen die Lyder aufgrund hoher Militär- und Staatsausgaben ihre Goldmünzen mit weniger wertvollen Metallen, wie Kupfer zu verwässern, um so mehr Münzen prägen und höhere Ausgaben tätigen zu können. Dieser Prozess nannte sich Münzverschlechterung. Das Greshamsche-Gesetz, ein monetäres Prinzip, besagt, dass schlechtes Geld gutes Geld verdrängt. Genau deshalb begann die Bevölkerung von Lydien, die mit Kupfer verwässerten Münzen für alltägliche Zahlungen zu verwenden und die reinen Goldmünzen wurden gehortet und damit immer seltener.

Obwohl sowohl die Kupfer- als auch die Goldmünzen prinzipiell über den gleichen Nennwert verfügten, wurden die Goldmünzen von den Menschen aufgrund ihrer Seltenheit als wertvoller betrachtet. Schon bald konnten nur noch mehrere Kupfermünzen des gleichen Nennwertes gegen eine Goldmünze getauscht werden. Vorher wurden sämtliche Waren nur in Gold bemessen, ab diesem Zeitpunkt jedoch bekam Gold zum ersten Mal in der Geschichte einen Preis. Dieser veränderte sich auch im alten Lydien stetig, da der Staat die neuen Münzen immer stärker mit anderen Metallen verwässerte, wodurch der Preis des Goldes immer weiter anstieg. Die neuen Münzen mit gleichem Nennwert hingegen wurden immer wertloser und so entstand gleichzeitig auch die erste dokumentierte Hyperinflation unserer Geschichte.

Gold- und Silberwährungen – Der zweite Schritt in der Entwicklung des Gold- und Silberpreises

Bis ins 17. Jahrhundert wurden in der westlichen Welt weiterhin fast nur Gold- und Silbermünzen als Zahlungsmittel verwendet. Je nach Land wurde entweder zur Gänze auf eine Silber- oder Goldwährung (Monometallismus) gesetzt, oder es gab sowohl Gold- als auch Silbermünzen (Bimetallismus). Damit gab es zwar einen fixen Wechselkurs zwischen Gold- und Silbermünzen, der im Europa dieser Zeit ungefähr 1 : 12 betrug. Anhand dieses Kurses konnte den beiden Edelmetallen zumindest eine gewisse Form von Preis zugewiesen werden. Allerdings wurde der Wert von Waren und Dienstleistungen immer noch in Gold bzw. Silber bemessen. Darum gab es auch zu dieser Zeit keinen Goldpreis oder Silberpreis, wie wir ihn heute kennen.

Mit der Entdeckung Amerikas und der Plünderung der Goldbestände der Ureinwohner schwappten enorme Mengen an Gold und Silber nach Europa, die die Goldreserven der europäischen Länder anschwellen ließen. Aus dem neuen Gold wurden zudem natürlich auch viele neue Münzen geprägt, wodurch der Wert des Goldes sank. Eine stetige Inflation, die sich über ganz Europa erstreckte und sogar bis nach Asien ausbreitete, war die Folge. Diese Inflationswelle war mit 1,6 Prozent pro Jahr vergleichbar mit der gewöhnlichen, stetigen Inflation, wie wir sie heute kennen. Zuvor hatte es so etwas in Europa jedoch nicht gegeben.

Die Erfindung der Banknote – Gold und Silber bekommen einen Preis

Im 17. Jahrhundert, genauer gesagt am 16. Juli 1661, wurden von dem Schweden Johan Palmstruch und der Stockholms Banco, die ersten Geldscheine ausgegeben. Dies war eine Reaktion auf den Mangel an Gold und Silber aufgrund des Dreißigjährigen Krieges. Zu Beginn wurde versucht diesen mit Münzen aus Kupfer zu bekämpfen, allerdings wogen diese Münzen aufgrund des geringen Materialwerts rund 20 Kilogramm und waren so groß, wie ein Kuchenblech. Die Lösung sollte Papiergeld sein. Die Kunden der Bank konnten ihre großen Kupfermünzen bei der Bank hinterlegen und erhielten im Gegenzug Banknoten im gleichen Wert, die jederzeit wieder gegen die hinterlegten Münzen getauscht werden konnten.

Ab diesem Zeitpunkt bekamen Gold und Silber einen fixen Preis und die Schweden konnten mit ihrem Papiergeld für einen bestimmten Betrag eine gewisse Menge an Gold oder Silber kaufen. Zu Beginn waren die Preise für Gold und Silber zu dieser Zeit stabil, allerdings gab die Stockholms Banco mehr Geldscheine aus, als sie Kupfermünzen hatte, wodurch die Geldmenge erheblich stieg. Das Resultat: Eine extreme Inflation, die natürlich auch den Preis von Gold und Silber gemessen im Papiergeld der damaligen Zeit enorm anstiegen ließ.

Bimetall-Standard – Der Preis von Silber fällt ab dem 19. Jahrhundert

Der Bimetall-Standard bezeichnet ein System, das sowohl auf Kurantmünzen aus Gold als auch aus Silber basiert, die in einem fixen Verhältnis zueinander gehandelt werden. Das bedeutet, dass der Preis der beiden Edelmetalle nicht schwankt. Es kann zwar Papiergeld geben, dieses ist jedoch durch Gold- und Silberreserven gedeckt. Auch im Bimetall-Standard gab es also keinen veränderlichen Gold- und Silberpreis so, wie wir ihn heute kennen.

In England wurde im Jahr 1717 das Silber-Goldpreisverhältnis von 12 : 1 auf 15,5 : 1 gesenkt. Dies kam einer Unterbewertung von Silber gleich, weshalb gemäß dem Greshamschen Gesetz, Silbermünzen gehortet und von den überbewerteten Goldmünzen aus dem Markt verdrängt wurden. Dies läutetet das Ende des Bimetall-Standards im Vereinigten Königreich ein, woraufhin 1844 ein Gold-Standard etabliert wurde.

Auch in den Vereinigten Staaten von Amerika wurde 1792 ein Bimetall-Standard nach englischen Vorbild begründet. In den USA wurde damals ein fixes Verhältnis von 15 : 1 festgelegt. Eine Unze Gold konnte also gegen 15 Unzen Silber getauscht werden und umgekehrt. Dies entsprach zu Beginn auch dem tatsächlichen Verhältnis von Gold zu Silber, allerdings änderte sich das bald. Offiziell wurde weiterhin mit diesem Verhältnis gerechnet, der tatsächliche Wert von Silber begann jedoch zu sinken, da die Bürger Gold horteten und vorrangig Silber als Zahlungsmittel verwendeten, wodurch Gold rarer und teurer wurde. Zusätzlich dazu wurden zum Ende des 19. Jahrhunderts große Silbermengen entdeckt, die das Angebot an zusätzlichem Silber erhöhten und die Silberpreise weiter fallen ließen.

Der Goldstandard – Der Goldpreis wird fixiert

Als Reaktion auf die fallenden Silberpreise kehrten sich gegen Ende des 19. und Beginn des 20. Jahrhunderts viele Länder von dem Bimetall-Standard ab und führten ein monometallisches Währungssystem, den Goldstandard, ein. So wurden goldgedeckte Papierwährungen ausgegeben, wobei Banknoten jederzeit in die entsprechende Menge Gold umgetauscht werden konnten. Die Goldparität gab dabei das Umtauschverhältnis an. Zu dieser Zeit wandte sich der Großteil der westlichen Welt und insbesondere die Industrienationen dem Goldstandard zu. Daraus ergab sich zum einen natürlich ein fixer Goldpreis und zum anderen fixe Wechselkurse zwischen den verschiedenen Währungen, die an Gold gebunden waren.

Interessant zu wissen: Zu dieser Zeit lag die Goldparität bei 4,24 Pfund Sterling oder 20,67 US-Dollar oder 86,77 Mark.

Der Silberpreis hingegen befand sich weiterhin auf Talfahrt, woraufhin die Vereinigten Staaten von Amerika auf Grundlage des Sherman Silver Purchase Act begannen, enorme Mengen an Silber aufzukaufen, um den Silberpreis zu stützen. Im Zeitraum von 1934 bis 1941 kauften die USA mehr als 2 Milliarden Unzen Silber an. Große Mengen des Edelmetalls strömten aus China, dessen Währungssystem immer noch auf einer Silberwährung basierte, in die neue Welt. Dadurch rutschte China zuerst in eine Deflation, die später in eine Hyperinflation mündete und schlussendlich auch einer der Hauptgründe für die Machtübernahme der Kommunisten war.

Der Erste Weltkrieg – Die Abkehr vom Goldstandard

Der Beginn des Ersten Weltkrieges führte dazu, dass viele Länder die gesetzliche Goldeinlösepflicht aussetzen. Papiergeld konnte ab sofort nicht mehr in Gold getauscht werden. Auf diese Weise konnten die Staaten Geld drucken, ohne die dafür benötigten Goldreserven zu besitzen, um so die enormen Kriegskosten decken zu können. Ein Phänomen, dass sich im Laufe der Geschichte bereits vor dem Ersten Weltkrieg sehr oft wiederholte.

Durch das Drucken von neuem Geld und der damit einhergehenden Ausweitung der Geldmenge hätte der Goldpreis in dieser Zeit eigentlich deutlich steigen müssen. Obwohl sich die meisten Staaten dadurch vom Goldstandard abwandten, galten die Währungen offiziell jedoch immer noch als goldgedeckt. Der Preis von Gold wurde also weiterhin vom Staat vorgegeben und blieb stabil, obwohl das Verhältnis zwischen Goldreserven und Geldmenge nicht mehr stimmte und einen Umtausch von Banknoten in Gold de facto gar nicht mehr möglich gewesen wäre.

Die Hyperinflation in der Weimarer Republik und der Goldpreis

Durch den Verlust des Ersten Weltkriegs und die daraus resultierenden Reparationszahlungen wurden die Goldreserven des deutschen Staates erschöpft. Nun musste zwangsweise auf eine nicht gedeckte Fiat-Währung umgestellt werden. Dies ermöglichte es der Zentralbank der Weimarer Republik Mark in bisher unbekanntem Ausmaß zu drucken, woraus eine Hyperinflation resultierte.

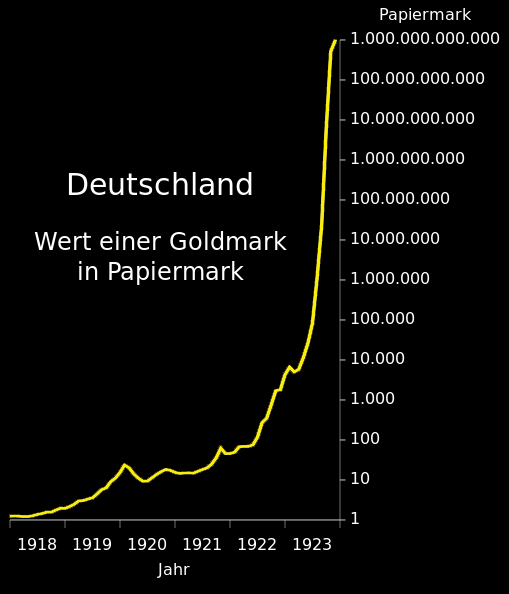

Das folgende Chart illustriert, wie die Papiermark rasant die Papiermark in der Weimarer Republik an Wert verlor.

Quelle: https://www.historisches-lexikon-bayerns.de/Lexikon/Inflation,_1914-1923

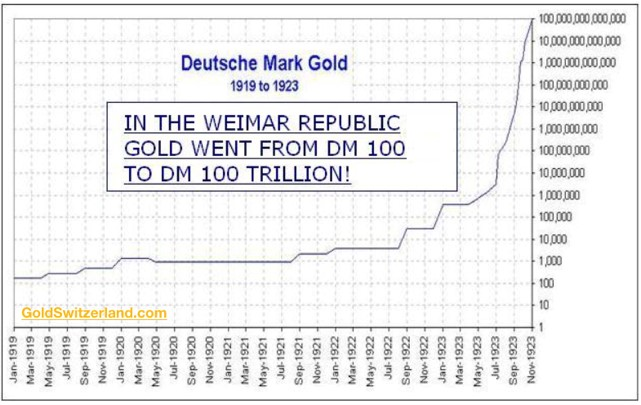

Der Goldpreis innerhalb der Weimarer Republik veränderte sich deshalb ebenfalls extrem. Während 1918 noch zwei Papiermark für eine Goldmark entrichtet werden mussten, waren es zum Höhepunkt im November 1923 bereits eine Billion Papiermark. Eine Feinunze Gold, deren Preis in Dollar aufgrund des in den USA geltenden Goldstandards immer noch 20,67 Dollar betrug, kostete mittlerweile 86,81 Billionen Mark. Zum Vergleich: 1913 konnte eine Feinunze Gold für 86,81 Mark erworben werden. Im Jahre 1923 wurde dann eine neue Währung, die Rentenmark, geschaffen und die Inflation beendet.

Die nachfolgende Grafik zeigt, dass sich der Goldpreis während der Hyperinflation vervielfachte, sodass Goldanleger die Krise finanziell unbeschadet überstehen konnten:

Quelle: https://de.goldbroker.com/news/goldkonfiszierung-und-manipulation-1439

Die Weltwirtschaftskrise und der Goldpreis in Dollar

Der Börsencrash am Schwarzen Donnerstag, dem 24. Oktober 1929, läutete die Weltwirtschaftskrise ein. Da die USA an den Goldstandard gebunden waren, konnten sie nicht einfach nach Belieben Geld drucken, um die Wirtschaft zu stimulieren und diese Krise abzufedern. Der Goldpreis war immer noch auf 20,67 US-Dollar festgesetzt. Zur Krisenbewältigung wurde im Jahr 1934 durch den Gold Reserve Act der Goldpreis auf 35 Dollar pro Unze angehoben wurde. Zusätzlich dazu wurde mit der Executive Order 6102 von Franklin D. Roosevelt das Goldverbot eingeführt, das den privaten Goldbesitz für illegal erklärte. Die Einwohner der Vereinigten Staaten von Amerika waren damit dazu gezwungen, private Goldbestände an den Staat abzutreten, um so die Folgen der Weltwirtschaftskrise bewältigen zu können.

Gold bei 35 US-Dollar – Der Dollar als Leitwährung seit Bretton Woods

Da England, das einzige Land der Welt neben den USA, das noch am Goldstandard festhielt, im Jahr 1931 die gesetzliche Goldeinlösepflicht suspendierte, wurde im Zuge des Bretton Woods Abkommens 1944 der US-Dollar als globale Leit- und Reservewährung eingeführt. Der Goldpreis war dabei auf 35 US-Dollar fixiert und alle teilnehmenden Länder vereinbarten feste Wechselkurse zum US-Dollar. Damit war der Goldpreis international gesehen wieder unveränderlich.

Obwohl die USA eigentlich nicht mehr Papiergeld drucken durften, als sie Goldreserven hatten, erhöhten Sie die Geldmenge stetig. Da der Dollar nun die Weltleitwährung war, hielten sämtliche Länder ihre erwirtschafteten Überschüsse in US-Dollar. Einige Länder bemerkten jedoch, dass Amerika zu viele Dollar in Umlauf gebracht hatten und begannen damit, angesammelte US-Dollar bei der Federal Reserve Bank der Vereinigten Staaten in Gold umtauschen zu lassen. Dadurch schrumpfen die Goldreserven der USA massiv.

Der Nixon-Schock 1971 – Freie Marktpreise für Gold und Silber

Schlussendlich hatten die amerikanischen Goldbestände stark abgenommen, weshalb Präsident Nixon im Jahr 1971 die Bindung des Goldpreises an den Dollar aufhob und den Umtausch von US-Dollar gegen Gold aussetzte. Dies führte dazu, dass sich der bisher künstlich fixierte Goldpreis an den Regeln des freien Marktes orientieren konnte und sofort zu steigen begann. Zusätzlich dazu wurde das private Goldverbot in den USA im Jahr 1975 aufgehoben und aufgrund der Aufgabe des Goldstandards waren die 70er Jahre von hohen Inflationsraten gekennzeichnet. All dies ermöglichte es, dass der Goldpreis innerhalb von nur 9 Jahren von 35 Dollar auf 850 Dollar im Jahr 1980 kletterte.

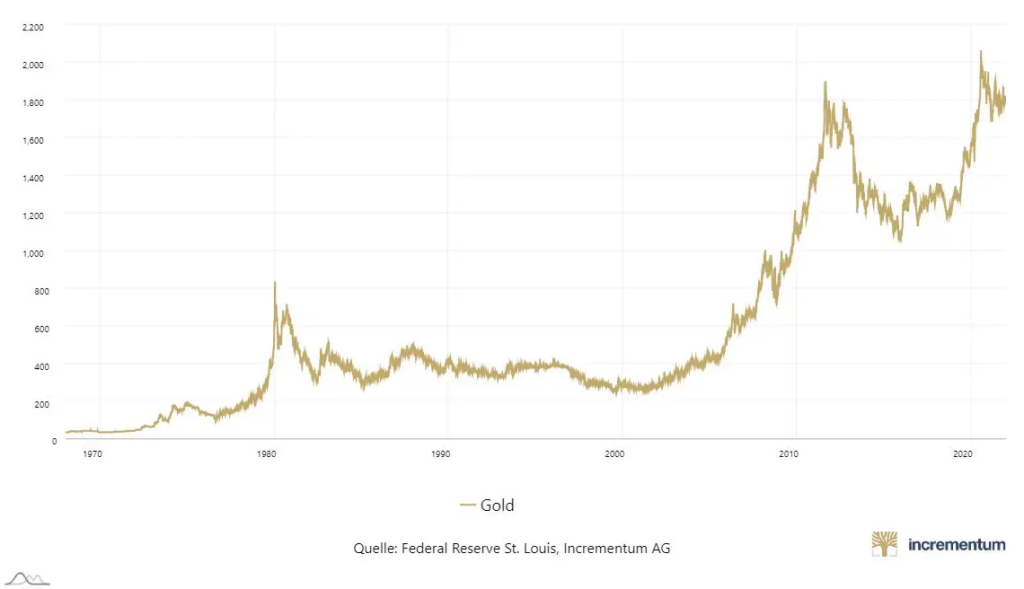

Diese Grafik zeigt, was mit dem Goldpreis ab 1971 passierte, nachdem er seit 1944 für beinahe drei Jahrzehnte künstlich auf 35 Dollar fixiert worden war.

Quelle: https://sdbullion.com/gold-price-by-year

Silber war seit dem Eingreifen der USA in den Silberpreis durch den Sherman Silver Purchase Act weitestgehend stabil geblieben. Durch den engen Preiszusammenhang mit Gold und die Silberspekulation der Brüder Hunt, die den Silbermarkt beherrschen wollten, profitierte in dieser Zeit auch Silber enorm. Von 1,29 US-Dollar 1971 schnellte es auf sein bisheriges Allzeithoch in Höhe von 50 US-Dollar im Jahr 1980.

Der Bärenmarkt von 1980 bis 2000 – Gold und Silber sinken wieder

Zum Beginn der 90er Jahre folgte eine wirtschaftliche Zeit des Booms, die zu einem Bärenmarkt für Gold und Silber führte. Im Jahr 2000 lag der Goldpreis bei rund 280 Dollar und hatte seit dem damaligen Allzeithoch von ungefähr zwei Drittel an Wert verloren. Für Silber zeichnete sich ein ähnlicher Trend ab und das Edelmetall notierte 2000 bei einem Kurs von ungefähr 5 US-Dollar. Mit der Dotcom-Blase Anfang der 2000er sollte sich das jedoch wieder ändern.

Gold- und Silberpreise im Aufschwung von 2000 bis heute

Die Dotcom-Blase 2000 und die Immobilien-Blase 2008 führten dazu, dass der Goldpreis wieder zu steigen begann und im Jahr 2011 in einem neuen Allzeithoch von 1920 Dollar gipfelte. Silber stieg im April des gleichen Jahres ebenfalls stark an und erreichte einen Wert von 48 US-Dollar. Die auf die Finanzkrise 2008 folgenden Nullzinspolitik und der daraus resultierende wirtschaftliche Aufschwung sorgten dafür, dass der Goldpreis wieder etwas fiel und im Jahr 2015 nur mehr knapp über 1.000 Dollar notierte.

Seit der Corona-Krise und aufgrund der daraus folgenden Ausweitung der Geldmenge und Inflation hat sich der Goldpreis wieder deutlich erholt und erreichte im August 2020 ein neues Allzeithoch bei 2071,69 Dollar. Auch der Silberpreis stieg in dieser Zeit wieder an und notierte 2020 bei einem Jahreshoch von 29,12 US-Dollar.

Nachfolgend können Sie die Entwicklung des Goldpreises von 1970 bis ins Jahr 2023 nachverfolgen.

Quelle: https://ingoldwetrust.report/gold-chart/

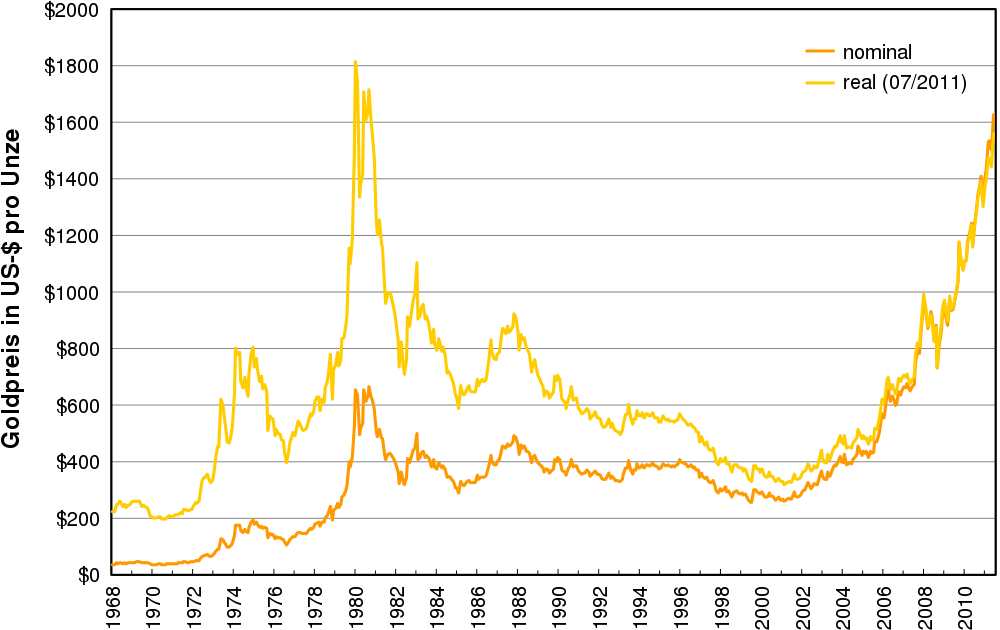

Nominaler Goldpreis vs. realer Goldpreis

Der inflationsbereinigte bzw. reale Goldpreis ist jener historische Preis, der an die Inflation angepasst wurde. Das bedeutet, dass der aktuelle Goldpreis nicht einfach mit einem historischen Goldpreis verglichen werden kann, da sich der Wert der Währung und damit auch die Kaufkraft im Laufe der Zeit verändert haben.

Um einen genauen Vergleich zwischen dem Goldpreis in verschiedenen Zeiträumen zu ermöglichen, muss der historische Goldpreis eigentlich um den Wertverlust der Währung, in der er gemessen wird, bereinigt werden. Der inflationsbereinigte Goldpreis ermöglicht es dadurch, den wahren Wert des Goldes im Laufe der Zeit zu messen und zu vergleichen und kann als Indikator dafür dienen, ob Gold bzw. Silber aktuell unterbewertet ist oder nicht.

Der Unterschied zwischen dem realen, inflationsbereinigten und dem nominalen Goldpreis wird anhand des folgenden Charts deutlich. Es gilt dabei jedoch zu beachten, dass dieses Chart anhand des Monatsschlusskurses von Gold gezeichnet wurde. Daher sind die intra-monatlichen Allzeithochs nicht exakt zu sehen.

Quelle: https://www.geld-welten.de/geldanlage/edelmetalle-und-rohstoffe/gold-entwicklung.html

Zur Information: Nominal erreichte Gold einen Wert von 850 US-Dollar im Jahr 1980. Der per Ende 2020 inflationsbereinigte Wert des Goldes des Jahres 1980 würde zurückgerechnet jedoch 3.045 US-Dollar betragen. Bei Silber erhält man 1980 ebenfalls einen deutlich höheren, realen Wert von 125 US-Dollar pro Unze.

Gold und Silber kannten lange keinen Preis. Da die beiden Edelmetalle selbst eine Währung waren, wurde der Preis für Waren und Dienstleistungen direkt in Gold und Silber bemessen. Das änderte sich durch die Münzverschlechterung, bei der Gold- und Silbermünzen, mit anderen Metallen verwässert wurden, und durch die Einführung von Papiergeld. Plötzlich konnte der Wert von Gold- und Silber in Form von Geld gemessen werden.

Die Geschichte zeigt, dass Gold und Silber weitestgehend über einen stabilen Wert verfügen, der auch Krisenzeiten übersteht. Deshalb sorgte auch der Goldstandard für eine stabile Wirtschaft und geringe Währungsschwankungen und wurde in Kriegszeiten aufgelöst, um durch das Drucken von Geld und durch schwindelerregende Haushaltsdefizite die hohen Militärausgaben bezahlen zu können.

Ein Blick in die Vergangenheit zeigt, dass in Zeiten massiver Ausdehnung der Geldmenge und hoher Inflation, der Preis für Gold und Silber steigt. Edelmetalle erhalten damit die Kaufkraft und schützen das Vermögen, während der Wert des Papiergelds und von Fiat-Währungen hingegen stetig abnimmt.

Weitere Informationen

Lesen Sie gerne auch unsere Ratgeber.

Meldungen, Nachrichten und weitere spannende Themen finden Sie in unserem neuen Newsbereich.

Hier können Sie auch interessante Beiträge von und mit uns sehen und hören: Der Kettner Edelmetalle Kanal auf YouTube.

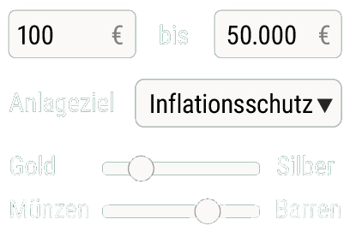

Erhalten Sie innerhalb weniger Minuten ein kostenloses und individuelles Edelmetall-Angebot passend zu Ihren finanziellen Zielen.

Jetzt Angebot anfordern

Jetzt Angebot anfordernÄhnliche Artikel

Hyperinflation - der monetäre Crashkurs

Geschichte des Fiatgeldes und seine Schwächen

Fiat-Währung vs. goldgedeckte Währung

Hyperinflationen in der Geschichte: Hyperinflation und Goldpreis

Die Hyperinflation in der Weimarer Republik

Gold vs. Inflation - Lehren aus 12.000 Jahren Geldgeschichte

Nixon Schock - Geldpolitische Änderungen der USA mit Auswirkungen bis heute

Rückkehr zum Goldstandard

Goldpreis im Wandel der Jahrhunderte: Die historische Entwicklung

Die Goldpreis Manipulation katapultiert sich ins Gegenteil

Gold und Silber kaufen: Diese 10 Fehler kommen Einsteiger teuer zu stehen

Goldstandard in Europa: Rückt er näher?

Gold bei Hyperinflation: Der perfekte Schutz für Ihr Vermögen?

Goldstandard Simbabwes ist das ZiG-Währungsexperiment

Das Bretton Woods-System: Wie der US-Dollar zur Weltleitwährung wurde

John Law - ein Spieler erfindet das Papiergeld

Goldpreis Prognose 2025 – Gold weiter im Höhenflug

Gold in Stagflation und Krisenzeiten

Weltwirtschaftskrise im Anmarsch: Japan-Crash nur ein Vorbeben?

Geschichte des Geldes - eine Entwicklung von 12.000 Jahren

Die historische Kaufkraft von Gold: Wie viel Milch und Butter gab es für Gold? (1900 bis heute)

Das Triffin Dilemma: Der Konstruktionsfehler rund um Bretton-Woods