Höhere steuerfreie Gewinne bei Gold (Gesetzesänderung)

Gute Nachricht für alle, die – vernünftigerweise – in Gold investieren: Zum 1. Januar 2024 hat der Gesetzgeber die steuerliche Freigrenze auf Spekulationsgewinne bei und mit Edelmetallen deutlich erhöht – von zuvor 600 auf nunmehr 1.000 Euro im Kalenderjahr. Höhere steuerfreie Gewinne bei Gold sind nun möglich. In diesem Beitrag schauen wir uns die Neuerungen genauer an.

Goldverkauf und Steuern

Wer seinen eigenen Goldschatz oder einen Teil davon nicht auf immer und ewig halten, sondern zwischenzeitlich Gewinne mitnehmen möchte, zahlt jetzt weniger Steuern ans Finanzamt als zuvor – falls Steuern anfielen.

Dass Gold in den vergangenen Jahren ein gewinnträchtiges Investment war, zeigt der folgende Chart:

Jetzt sind höhere steuerfreie Gewinne bei Gold möglich – legal und ohne großen Aufwand für Sie als Anleger. Gleichwohl bleibt es jedem selbst überlassen, ob er beim gelben Metall hin und wieder tatsächlich Gewinne mitnimmt. Denn viele Privatleute zwischen Flensburg und Füssen betrachten Goldbarren und Goldmünzen richtigerweise als eine Art Risikoschutz für unsichere Zeiten, behalten diese gleichsam auf immer und ewig, um sie später der nächsten oder übernächsten Generation zu vererben. Als Erstes ein Blick auf die seit Jahresbeginn 2024 neu geltenden steuerlichen Details im Hinblick auf höhere steuerfreie Gewinne bei Gold.

Steuerliche Freigrenze – was bedeutet das?

„Freigrenze“ ist ein Begriff aus dem Steuerrecht, der uns im Einkommensteuergesetz (EStG) wiederholt begegnet. Relevant ist jene „Freigrenze“, insbesondere bei sogenannten Privaten Veräußerungsgeschäften innerhalb der zwölfmonatigen Spekulationsfrist bzw. Haltefrist.

Dies bedeutet: Wird beispielsweise ein 1 Unzen Goldbarren innerhalb von zwölf Monaten nach dem Kauf wieder veräußert, bleibt der Gewinn (Differenz zwischen Kauf- und Verkaufspreis) steuerfrei, sofern er höchstens 1.000 Euro beträgt.

Wichtig: Diese Freigrenze gilt je Kalenderjahr und nicht für jedes Veräußerungsgeschäft.

Wird im Umkehrschluss ein größerer Goldschatz, beispielsweise in Form von einem Dutzend Krügerrand, innerhalb der Spekulationsfrist verkauft, ist die steuerliche Freigrenze schnell überschritten. In dem Fall ist – aufs „Kalenderjahr“ – gerechnet der gesamte Verkaufsgewinn steuerpflichtig. Was dies bedeutet, erläutern wir gleich.

Als Erstes schildern wir Ihnen ein paar Details dazu, dass nicht nur der profitable Verkauf von Goldbarren und Goldmünzen zu den aus dem deutschen Steuerrecht bekannten „Privaten Veräußerungsgeschäften“ gehört.

Was gehört zu den privaten Veräußerungsgeschäften?

Wir wissen bereits, dass der Verkauf von Gold innerhalb von zwölf Monaten nach Erwerb ein „privates Veräußerungsgeschäft“ ist. Beträgt der Gewinn höchstens 1.000 Euro, greift die seit 1. Januar 2024 geltende neue steuerliche Freigrenze. Wird diese auch nur um einen Euro-Cent überschritten, muss der Anleger den gesamten Gewinn versteuern.

Und hier kommt die Brisanz ins Spiel: Nicht nur der Verkauf von Gold und anderen Edelmetallen wie Platin oder Silber zählt zu den privaten Veräußerungsgeschäften, auch Luxus- bzw. hochwertige Sammlerobjekte gehören dazu. Das können Oldtimer sein, Kunst aller Art, Schmuck, Antiquitäten und auch das edle Schreibgerät.

Zu beachten ist, dass jene privaten Veräußerungsgeschäfte nicht separat betrachtet werden, sondern als Gesamtheit. Wer also innerhalb von zwölf Monaten nicht nur Teile seines Goldschatzes, sondern auch luxuriöse Füller oder hochwertige Drucke mit Gewinn verkauft, läuft Gefahr, die Freigrenze von 1.000 Euro bei Privaten Veräußerungsgeschäften zu überschreiten. Die Gewinne werden nämlich addiert, sodass das Finanzamt mit seinen Steuerforderungen schnell bei der Hand ist.

Steuern sind wichtig, können aber auch eine indirekte Enteignung sein

Steuern sind wichtig und richtig. Wenn der Staat Steuererhöhungen und Auflagen allerdings dazu nutzt, um der Mittelschicht mehr abzunehmen, oder Existenzen zu zerstören, muss man aktiv werden. Dazu gehören beispielsweise Dinge, wie ein für 2024 möglicher Lastenausgleich, oder ein Goldverbot.

Ratgeber: Enteignung

Der Unterschied zwischen Freigrenze und Freibetrag

Beide Fachbegriffe aus dem Steuerrecht klingen ähnlich, doch deren Bedeutungen unterscheiden sich erheblich voneinander. Dieser Unterschied kann schon einmal mehrere 1.000 Euro Steuern mehr oder weniger ausmachen.

Die Freigrenze

Dies bedeutet: Bei einer steuerlichen „Freigrenze“ ist entscheidend, dass diese auch eingehalten wird. Beträgt also der Gesamtgewinn aus privaten Veräußerungsgeschäften in einem einzigen Kalenderjahr höchstens 1.000 Euro, geht der Fiskus leer aus. Nur ein Euro-Cent mehr Gewinn reicht aus, damit der gesamte Profit dem Zugriff des Finanzamts unterliegt. Heißt: 1.000,01 Euro Profit aus privaten Veräußerungsgeschäften werden mit dem persönlichen Steuersatz versteuert. Mit gewonnen 1.000 Euro aus privaten Veräußerungsgeschäften bekommt man zum Beispiel zwei der Vreneli:

Übrigens: Solche Freigrenzen gibt es auch an anderen Stellen des Steuerrechts – etwa bei der Erbschaftsteuer und der Grunderwerbsteuer. So sind Vermögensübertragungen (= Schenkungen und Erbschaften) steuerfrei, wenn deren Wert maximal 50 Euro beträgt. Die Grunderwerbsteuer entfällt, falls der Kaufpreis eines Grundstücks höchstens 2.500 Euro beträgt.

Arbeitnehmer wiederum haben es bisweilen mit der Freigrenze für sogenannte Sachbezüge zu tun. Solche Sachbezüge sind Annehmlichkeiten, die der Arbeitgeber seinen Mitarbeitern zukommen lässt. Dazu zählt etwa der verbilligte Einkauf, Rabatte oder Tankgutscheine.

Die monatliche Freigrenze bei Sachbezügen beträgt seit dem Jahr 2022 50 Euro. Dieser Betrag ist steuer- und sozialversicherungsfrei. Wird diese Freigrenze überschritten, müssen Mitarbeiter für den gesamten Sachbezug Steuern und Sozialabgaben zahlen.

Der Freibetrag

Anders sieht die rechtliche Situation beim steuerlichen Freibetrag aus. Davon gibt es einige in den sieben Einkunftsarten des deutschen Einkommensteuerrechtes. Wichtig ist, dass der Freibetrag in jedem Fall unbesteuert bleibt. Versteuert werden muss nur jener Betrag, der den Freibetrag überschreitet.

Der bekannteste unter den Freibeträgen ist wohl der Grundfreibetrag. Darüber hinaus gibt es etwa noch die Arbeitnehmerpauschale (bei den Werbungskosten aus nicht selbstständiger Arbeit), den Kinderfreibetrag, den Entlassungsfreibetrag für Alleinerziehende, den Ausbildungsfreibetrag sowie den Sparerfreibetrag.

Gold und das „private Veräußerungsgeschäft“ – wann die steuerliche Freigrenze unwichtig ist

Wie erwähnt, können Anleger innerhalb von zwölf Monaten höhere steuerfreie Gewinne bei Gold erzielen, sofern die seit 1. Januar 2024 auf 1.000 Euro erhöhte Freigrenze bei privaten Veräußerungsgeschäften nicht überschritten wird. Komplett aus dem Schneider ist der Goldverkäufer, sofern er sein Gold erst nach zwölf Monaten und einem Tag veräußert.

Allgemein gilt: Nach Ablauf der Zwölfmonatsfrist. Dann nämlich sind Gewinne aus Goldverkäufen komplett steuerfrei. In dieser Hinsicht haben private Veräußerungsgeschäfte übrigens steuerrechtlich kein Alleinstellungsmerkmal. Jene Frist gibt es auch bei vermieteten Immobilien, den sogenannten Investment- oder Anlageobjekten. Hier allerdings beträgt die Spekulationsfrist zehn Jahre und nicht nur zwölf Monate.

Übrigens: Wie viel Gewinn nach zwölf Monaten durch den Goldverkauf anfällt, ist völlig unerheblich. Egal ob paar tausend Euro oder eine halbe Million Euro – bei Veräußerungen nach Ablauf jener zwölf Monate bleibt das Finanzamt außen vor.

Fazit

Es bleibt jedem Goldanleger selbst überlassen, ob er seine Barren und Münzen verkauft, sobald er einen erfreulichen (Buch-)Gewinn mit ihnen erzielt hat. Auch wenn es um den Ankauf von Gold geht, sind wir Ihr zuverlässiger Partner.

Deutschland und Steuer – eine Liebe zur Enteignung?

Auf dem YouTube-Kanal von Kettner Edelmetalle finden Sie spannende Videos zum Thema Wirtschaft und Politik. Im folgenden Video erklären wir Ihnen, welcher nun geltende Steuerhammer ganze Existenzen zerstören wird, die über Generationen aufgebaut wurden.

Anmerkung der Redaktion: Der Autor dieses Textes ist kein Steuerberater und auch kein Rechtsanwalt, sondern Wirtschafts- und Finanzjournalist. Finanzjournalisten sind rechts- und steuerberatende Tätigkeiten per Gesetz untersagt. Der Text dient lediglich der Information. Eine Beratung oder gar konkrete Empfehlungen enthält der Text nicht. Diese sind auch nicht beabsichtigt. Obwohl die für den Text verwendeten Quellen als zuverlässig gelten, wird keine Garantie für die Richtigkeit übernommen. Die Ausführungen und Erklärung können und sollen das Gespräch mit einem Steuerberater und/oder Rechtsanwalt nicht ersetzen.

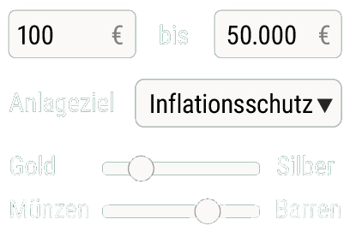

Erhalten Sie innerhalb weniger Minuten ein kostenloses und individuelles Edelmetall-Angebot passend zu Ihren finanziellen Zielen.

Jetzt Angebot anfordern

Jetzt Angebot anfordernÄhnliche Artikel

Goldkauf in der Schweiz: Was ist zu beachten?

Physische Edelmetalle als Betriebsvermögen - Steuerliche Behandlung und Anlage

Gold verkaufen: Goldbarren und Goldmünzen

Papiergold: Wirklich Ihr Gold oder ist es das nur auf dem Papier?

Die Wegzugsbesteuerung 2025: Ein schamloser Griff ins Vermögen

Regierung plant Enteignungen 2024: „Sie werden nichts besitzen, aber glücklich sein“

Kleines 1 x 1 für Edelmetalle – Eigenschaften bis Pflege

Mit Gold durch den Zoll - darauf kommt es an!

Silber als Betriebsvermögen: Alles, was Sie wissen müssen

Erbschaft erhalten: Wie hoch sind die Steuern und Freibeträge?

Gold kaufen: Welche 8 Regeln Anleger beachten müssen

Goldpreis Prognose 2024 - Was den Goldpreis dieses Jahr beeinflussen wird

So wird Ihnen das Auswandern schwer gemacht

Edelmetalle und Steuern in Österreich

Auswandern mit Gold: So klappt es ganz einfach

Gold vs Immobilien: Was ist das bessere Investment?

Tokenisiertes Gold - Kryptowährungen mit Bezug zum Edelmetall

Die Einlagensicherung: Ist sie im Falle einer Bankenkrise wirklich sicher?

Gold anonym kaufen: Wann fällt die Bargeldgrenze auf null Euro?

Geldanlage oder Krisenwährung: Wie viel Gold sollte man besitzen?

Höhere Kosten für Gesundheitssystem: Kommt 2025 der Kollaps?

Betrug bei der Inflationsrate: So klar wird die Statistik manipuliert