Physisches Gold: 3 Gründe, warum Sie physisches Gold statt Goldminen kaufen sollten

Gestern rief mich ein Kunde aus Monaco an und fragte mich, wieso er nicht in Goldminen statt in physisches Gold investieren sollte und stellte damit den Hinweis in den Mittelpunkt, den ihn ein guter Freund gab. Dieser erklärte eine Nacht zuvor, dass er sein halbes Vermögen auf Gold-Minen-Aktien setze, weil diese in Vergangenheit in einem starken Bärenmarkt verfangen waren.

Gerne erkläre ich Ihnen meine Ansicht, warum eine Anlage in Minen-Aktien nicht besser sein kann, als die Anlage in physisches Gold.

Physisches Gold kann nicht pleitegehen

Einer der Hauptgründe, warum wir alle Monat für Monat unser Einkommensüberschuss in Gold investieren ist das Wissen, dass physisches Gold ein sicherer Hafen ist. Gold kann nicht pleitegehen. Ganz im Gegenteil kann ein Goldminenbetreiber durch Missmanagement, schlechte Exploration, fehlende Fachkräfte, schwankende Goldpreise, Krisen, Verstaatlichungen, Unwetter usw. sein Unternehmen verlieren und damit eine Aktie in die Wertlosigkeit treiben. Der Erfolg der Aktie hängt alleine von zwei Faktoren ab, die schwer zu kontrollieren sind.

Erste Bedingung für einen erfolgreichen Goldabbau ist das Vorhandensein von Gold in einer Mine. Oft genug haben sind Minenbetreiber nicht wegen fehlendem Know How im Abbau, sondern wegen mangelhafter Analyse der Abbaugegenden gescheitert. Dieses Risiko lässt sich vorab nicht sicher einschätzen.

Zweitens ist der Erfolg einer Mine vom Goldpreis abhängig. Nur bei einem konstant steigenden oder stabilen Goldpreis ist es auch möglich, kompliziertere Abbaumethoden zu wählen. Bei sinkenden Goldreserven in den gängigen Abbaugebieten ist eine aufwändigere Maschinerie notwendig, um weitere Erfolge zu gewährleisten. Gold-Käufer können Preisschwankungen aussitzen.

Minen können nur an Wert gewinnen, wenn der Goldpreis steigt

Genau aus dem letzten Aspekt aus dem vorherigen Abschnitt kann der Wert von Minenaktien nur dann steigen, wenn auch der Goldpreis steigt. Nur wenn eine Exploration eine positive Rendite abwirft, wird sie geplant. Aufwändigere Abbaumethoden machen steigende Goldpreise als Voraussetzung für steigende Erträge. Wenn also der Goldpreis nicht steigt, dann auch nicht die Minenaktien. Da bereits das Risiko der Misswirtschaft aus Punkt 1 besteht, ist als logische Folge auch die Abhängigkeit des Minen-Erfolges vom Goldpreis ein klares Argument für physisches Gold.

Aktien bewerten nur die Zukunft des Unternehmens, nicht des Goldes

Die Aktienkurse von Goldminen sind vor 10 Jahren gigantisch in die Höhe geschossen, als Spekulanten auf steigende Goldpreise setzten und auch davon ausgingen, dass die Minen davon übermäßig profitieren würden. Das ging auch sehr lange gut, bis der Goldpreisanstieg eingepreist wurde und der Abbau im Rahmen der weltweiten Krisen immer unprofitabler wurde.

Ein Aktienkurs bemisst immer die zukünftig erwarteten Cashflows eines Unternehmens. Der Einfluss auf diesen Cashflows ist so vielseitig, das der reine Goldpreis bei einigen Minenaktien nur einen geringen Einfluss hat.

Fazit: Gold statt Minenaktien

Meine klare Antwort an den guten Kunden aus Monaco ist eindeutig: Das Geld setzen auf Minenaktien ist reines Glücksspiel, außer man ist Explorationsexperte und kann sehr gut einschätzen, wie sich der Abbau in der Region in Zukunft verhalten wird. Da wir Deutschen meist Makroexperten im Gold sind, statt individuelle Abbauregionen zu bewerten, heißt es für uns ganz klar: Finger weg von Goldminenaktien – Es lebe das physische Gold.

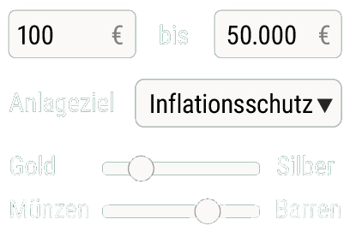

Erhalten Sie innerhalb weniger Minuten ein kostenloses und individuelles Edelmetall-Angebot passend zu Ihren finanziellen Zielen.

Jetzt Angebot anfordern

Jetzt Angebot anfordernÄhnliche Artikel

Die besten und sichersten 10 Goldverstecke zu Hause

Größte Goldminen der Welt: Die Top-10 der Goldförderstätten

Gold kaufen: Welche 8 Regeln Anleger beachten müssen

Gold vs. Aktien - Spannender Vergleich aufgrund von Gemeinsamkeiten

Physisches Gold vs. Papiergold - ein direkter Vergleich der Goldanlagen

Michael Burry - Hedgefondsmanager und Crash-Prophet

Gold oder Silber kaufen? Unsere Tipps!

Hyperinflation in Deutschland ist möglich: Wie viel Gold brauche ich, wenn die Hyperinflation wirklich kommt?

Gold-ETF: Die Gefahren der Zertifikate

Gold vergraben (richtig)

VARTA Aktie: Kleinaktionäre werden schutzlos enteignet

Aktiensplit: Definition, Bedeutung und was Investoren wissen müssen

Gold vs. Tagesgeld - beliebte Anlageformen im Vergleich

Silbervorräte - Das weltweite Silber-Vorkommen

Altersvorsorge: Diese 6 Fehler werden teuer

Gold in Stagflation und Krisenzeiten

Auswandern - Wann, Wohin, Warum?

Gold vs. Krypto: Investition und Spekulation im Vergleich?

Gold anonym kaufen: Wann fällt die Bargeldgrenze auf null Euro?

Gold bei Hyperinflation: Der perfekte Schutz für Ihr Vermögen?

Gold vs. ETFs - Edelmetalle und Indexfonds im Vergleich

Der Silberverbrauch des Militärs: Ein verborgener Preistreiber?